收藏

收藏

29

29

钟南山认为,世界卫生组织提出要关注X疾病,是为了让大众保持警惕。世卫组织在2024年世界政府峰会上表示,尽管在监测、大流行基金、疫苗生产能力等方面取得了一些进展,但就目前的情况来看,世界仍然没有为下一种“X…

收藏

收藏

55

55

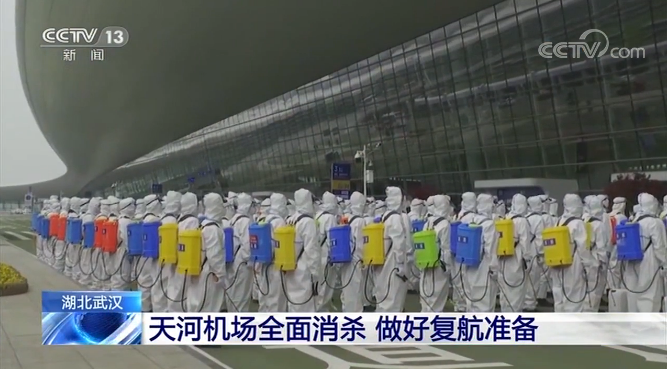

原标题:武汉天河机场已全面消杀 为机场复航做好准备 来源:中央广电总台央视新闻客户端

昨天(4月3日)下午,武汉天河机场进行了一次全面消杀,为即将到来的复航做好相

收藏

收藏

55

55

近年来,无论是晒房产,还是晒收入,只要是官员发牢骚说自己收入低、生活困难的,难免会被冠以“哭穷”的字眼,引发公众的口诛笔伐。尤其是曾经高调哭穷的

收藏

收藏

193

193

7月17日0—24时,31个省区市报告 新增确诊病例167例。其中境外输入病例50例,本土病例117例(广西59例,甘肃28例,四川9例,广东7例,上海3例,安徽3例,江西3例,河南3例,江苏1例,海南1例)。31个省区市报告新…

收藏

收藏

103

103

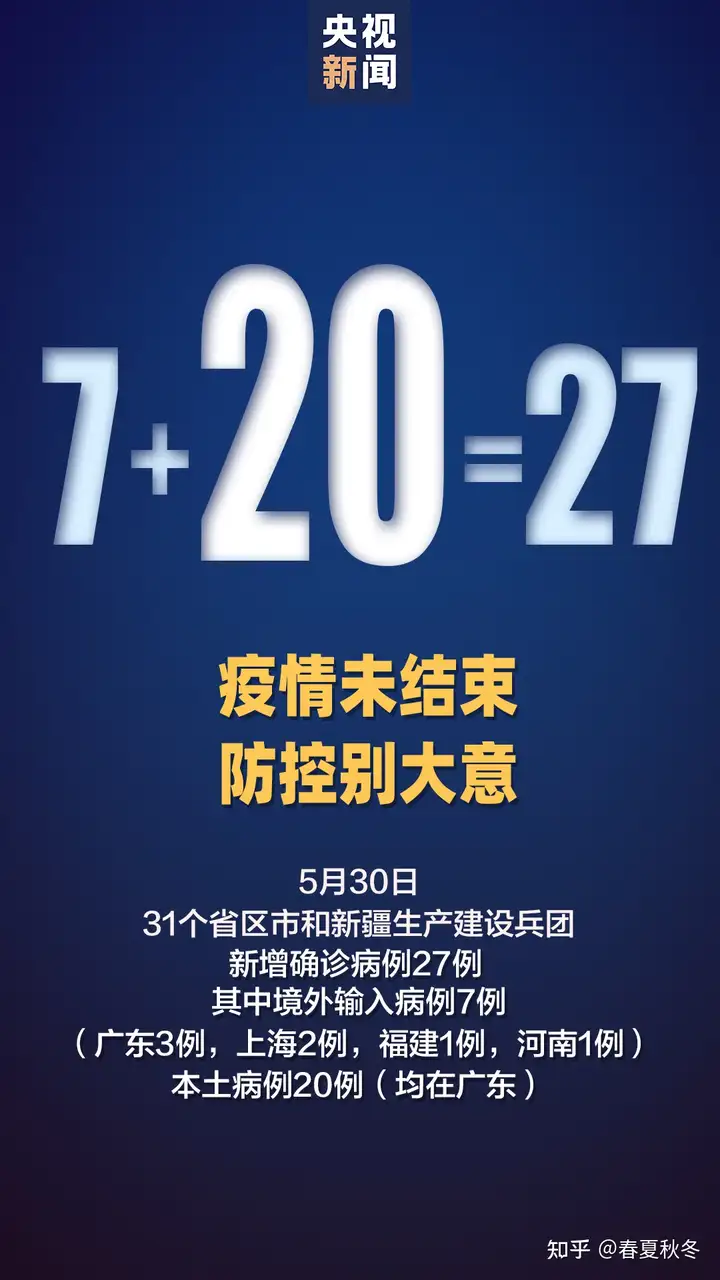

来源标题:广东本土+20!今夜离穗有重要变化 国家卫健委今日消息,5月30日0时至24时,31个省(自治区、直辖市)和新疆生产建设兵团报告新增确诊病例27例,其中境外输入病例7例,本土病例20例(均在广东) ;新增无…

收藏

收藏

175

175

河南黄金大劫案

【河南黄金大劫案】2015年1月15日下午,一个蒙面人闯进三门峡灵宝市一家金店内,枪杀店内一名安保人员邵某后,抢走了柜台内摆放的金链子,被抢黄金首饰

收藏

收藏

174

174

《黄金大劫案》是2012年上映的一部喜剧影片,它讲述的是在动荡岁月中各方人物为争夺8吨神秘黄金的有趣故事。现在,类似争夺黄金的故事也出现在了现实中,只不过这次不是“黄金大劫案”,而是“黄金调包案”。 日前…

收藏

收藏

198

198

在通货膨胀的大背景下,除了美元等外汇,黄金是对冲货币贬值风险的重要工具。很多朋友通过分答咨询时,冷眼(微信号:jjlyan)在推荐购买黄金时,也不忘了叮嘱一句,最好是到四大国有银行及大型的黄金品牌公司购买…

收藏

收藏

12

12

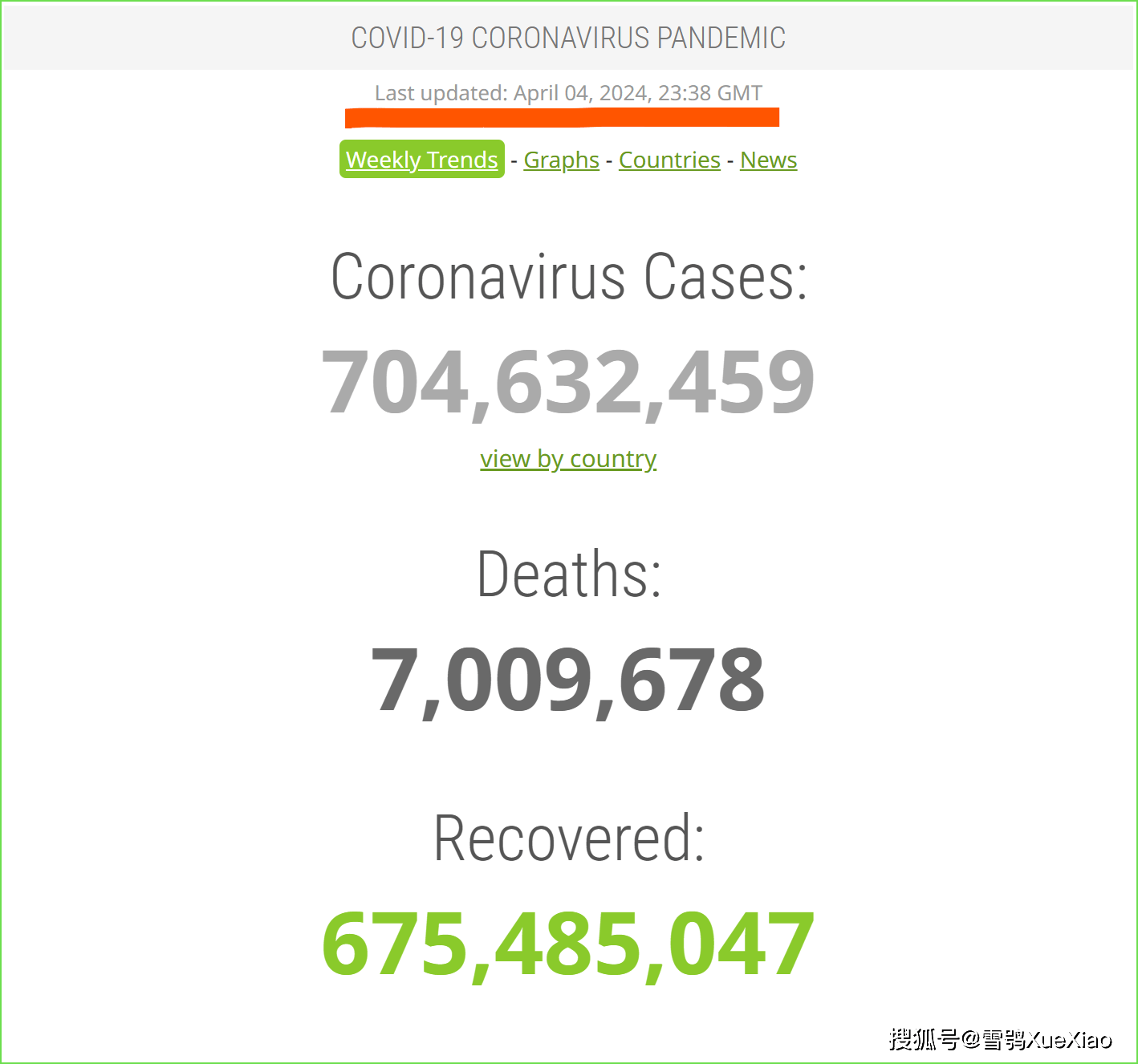

重大变化:北京时间2023年11月20日,由于更多国家/地区没有报告相关信息,现存病例数的国家/地区数量从此前一天的186个减少到166个,超过200例的国家/地区数量从此前一天的132个减少到114个。 …

收藏

收藏

121

121

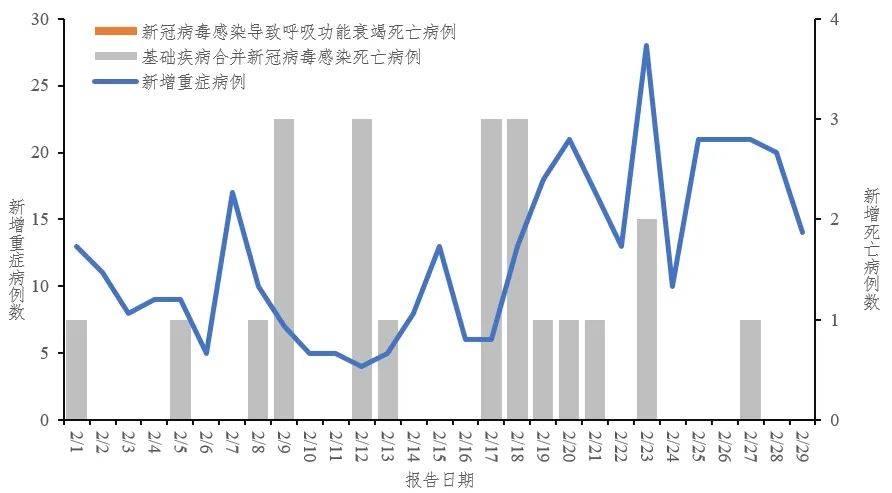

2024年第5周(1月29日-2月4日)至第9周(2月26日-3月3日),全国哨点医院流感样病例占门(急)诊就诊人数比例呈先升后降趋势,流感样病例占比分别为6.1%、6.7%、6.8%、5.4%、5.0%…

收藏

收藏

177

177

经省疾控中心实验检测复核确认,4月19日,我市彭州(微博)市确诊1例H7N9病例,王某,男,60岁,装修工人,现住成都彭州市天彭镇,病情危重。目前患者住院治疗,截止4月19日17:00,所有密切接触者经医学观察均暂未…

收藏

收藏

96

96

风口浪尖下的犯罪——纱织事件上期所描述的1989年宫崎勤事件让动漫界与御宅族的声誉陷入谷底,acg作品在此时如同过街老鼠一般。正是在这样的时期,

收藏

收藏

5

5

2022年8月24日0时至24时 辽宁新型冠状病毒肺炎疫情情况 8月24日0-24时,辽宁省新增2例本土新冠肺炎确诊病例,均为本溪市报告;新增7例本土无症状感染者,其中沈阳市报告5例、本溪市报告1例、铁岭市报告1例;新增4…

收藏

收藏

93

93

根据广东省应急管理部门的资料,雷暴团主要影响广东中南部,河源,梅州等地区。截至22日7:2广东共有45个县市发布暴雨预警信号。东莞,惠东,汕尾,深汕合作区等9个市县的暴雨红色预警信号生效。 气象水文监测表明…

收藏

收藏

81

81

“疫情就是命令,防控就是责任”9月11日福州市长乐区在最短的时间内抽调10名医护人员成立核酸采样队于当日12时集结至福州东部办公区和10支市级核

收藏

收藏

169

169

截至11日16时,共开展流调1321人,累计判定密切接触者500人,次密接821人,集中医学观察885人。

收藏

收藏

161

161

刚刚、最新消息! 辽宁沈阳,大连,鞍山,抚顺,本溪,丹东,锦州,营口,阜新,辽阳,葫芦岛,铁岭,朝阳,盘锦 发布7月17日最新疫情通报 辽宁省最新疫情,7月16日0-24时 新增境外输入确诊病例2例 沈阳市1例 新增…

收藏

收藏

3

3

2022年8月24日0时至24时 辽宁新型冠状病毒肺炎疫情情况 8月24日0-24时,辽宁省新增2例本土新冠肺炎确诊病例,均为本溪市报告;新增7例本土无症状感染者,其中沈阳市报告5例、本溪市报告1例、铁岭市报告1例;新增4…

收藏

收藏

59

59

以排在前列的"国产CAE第一股"索辰科技为例,该公司曾以245.56元/股的发行价荣获"2023年内最贵新股"的头衔。该公司超高的发行价也使其上市前就遭网上弃购1.4亿元,上市后其股价也长期处于破发状态。 …

收藏

收藏

88

88

近日,一只股票吸引了市场的目光,曾经一年半暴涨四倍,结果股价 崩盘,连续六个交易日跌停,股价腰斩,按1.3万股东计算,人均亏损超百万元! 托管一年国资突然“不玩了”,股价连续6天跌停 12月2日,疯狂下杀的 …

收藏

收藏

17

17

原因是苏浙皖市场相对饱和,而且今年“大块头”螃蟹明显增多

临近“双11”,“把某某商品价格打下来”成了促销口头禅,有时候各人也分不清真降价与假促销。不外,扬

收藏

收藏

59

59

天气预报

12日白昼:晴,西北风3-4级,最高气温19度;

12日夜间:晴,西北风3-4级,最低气温0度;

要 闻

最新|黑龙江新增省内确诊病例1例 新增境外输入确诊病例22例

收藏

收藏

146

146

□本报记者 杨凌 王延辉 河南日报社全媒体记者 段伟朵 范昭一声集结号,各方来支援。

收藏

收藏

84

84

据悉,本次消杀作业从8月6日22时开始,至8月7日凌晨5时结束,消杀作业采用浓度1:300的84消毒液。

收藏

收藏

169

169

文/王春晓 “涝疫结合”最近成了郑州市民朋友圈中的热词。刚刚经历特大暴雨,紧接着又迎来新一轮挑战:全员核酸检测。 自7月30日发现首例无症状感染者以来,郑州市疫情突然告急,短短4天内新增75例感染者。与此同…

03-13 08:25